发布者:IVD资讯

发布时间:2025-01-14

点击:670

来源:川越周期

2025年1月10日晚,圣湘生物发布公告称,公司拟以 8.075 亿元收购中山未名海济生物医药有限公司 100% 股权。(重磅,圣湘8亿元大收购!)

【买方】圣湘生物(688289)是一家主要从事诊断试剂、仪器、第三方医学检验服务的上市公司。

【卖方】中山未名海济生物医药有限公司成立于 2004 年,从事基因重组产品及生物制品的研发和生产,主要产品为人生长激素(短效粉针、短效水针)。

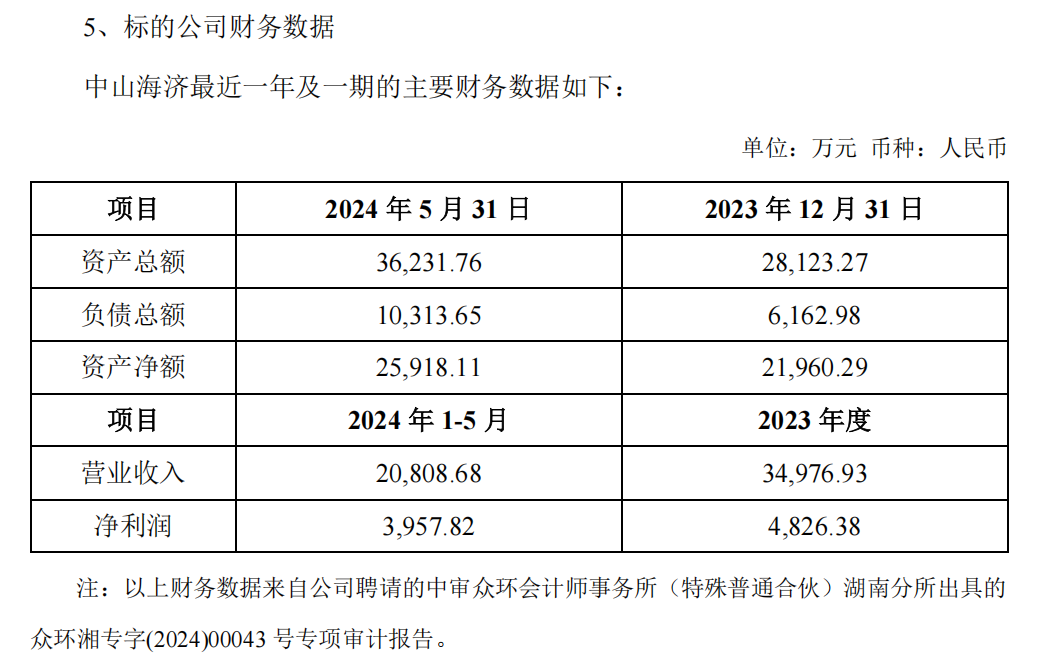

卖方财务情况

交易结构

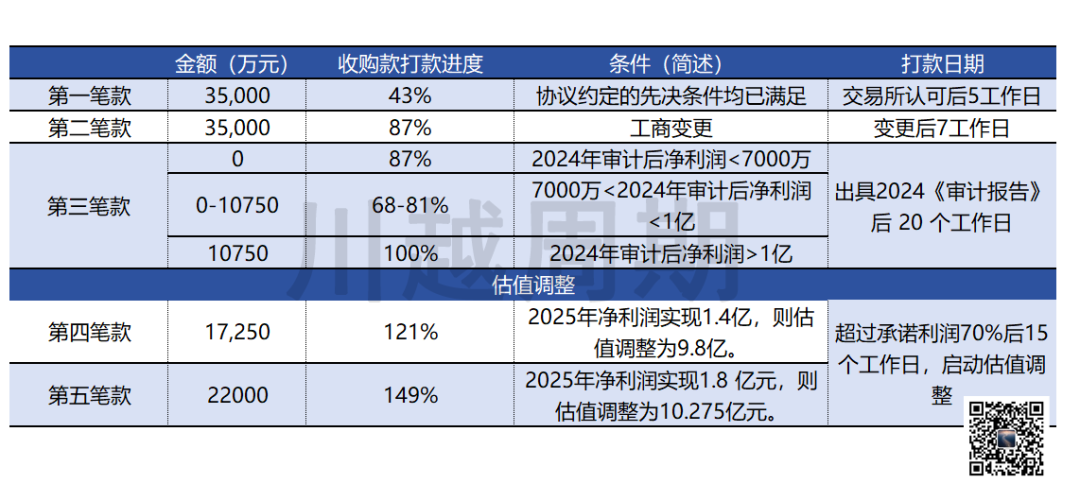

买家圣湘设置了三批次打款和激励性的估值调整策略。

第一笔、第二笔的打款条件比较简单,7亿现金估计半年内能到账。

第三笔打款有一定要求,要求卖家2024年总利润不能低于7000万(目前2024年1-5月已经实现3957.82万),低于7000万,则剩余尾款部分就不打款了。如果2024年卖家全年实现1亿净利润,就把尾款剩余的1亿多元按期支付。

后面估值调整部分的第四笔款和第五笔款,笔者认为这种业绩承诺实现的难度太大,还好做不到也不扣钱。可能是一个让海济团队努力的动力,但不是必须完成的。所以这组数据参考意义不大,在市场不景气阶段,这种年均超过50%的高增速要是真能实现,海济生物就不用考虑被收购了。所以笔者就不计算未来估值对应的PS和PE倍数了。

PS与PE倍数测算

卖家在现有业务下,假设2024年全年净利润做不到7000万,则收购估值是最低,为7亿元。对应按2024年利润测算市盈率PE<10倍,按照2023年利润则市盈率PE=14.5倍;按照2023年收入测算则PS=2倍,按照2024年收入测算则PS倍<1.2倍。

如果卖家2024年实现了1亿净利润,那么收购估值是8.075亿元,按照2024年财务数据测算,PE=8倍,PS=1.6倍。

收购点评

1、本次收购不拖买家业务后腿。

卖家海济生物2024年1-5月净利率19%,这个比例和2024年圣湘自有业务的净利率接近。甚至卖家24年披露的业绩,净利率比买家还略高2-3%。未来如果有管理协同的空间,那么笔者认为这起收购不会给圣湘业务拖后腿,可能协同管理(cai yuan)后还会对净利率有所提升。

2、行业不景气,业绩承诺较难实现,但是不实现也不扣钱

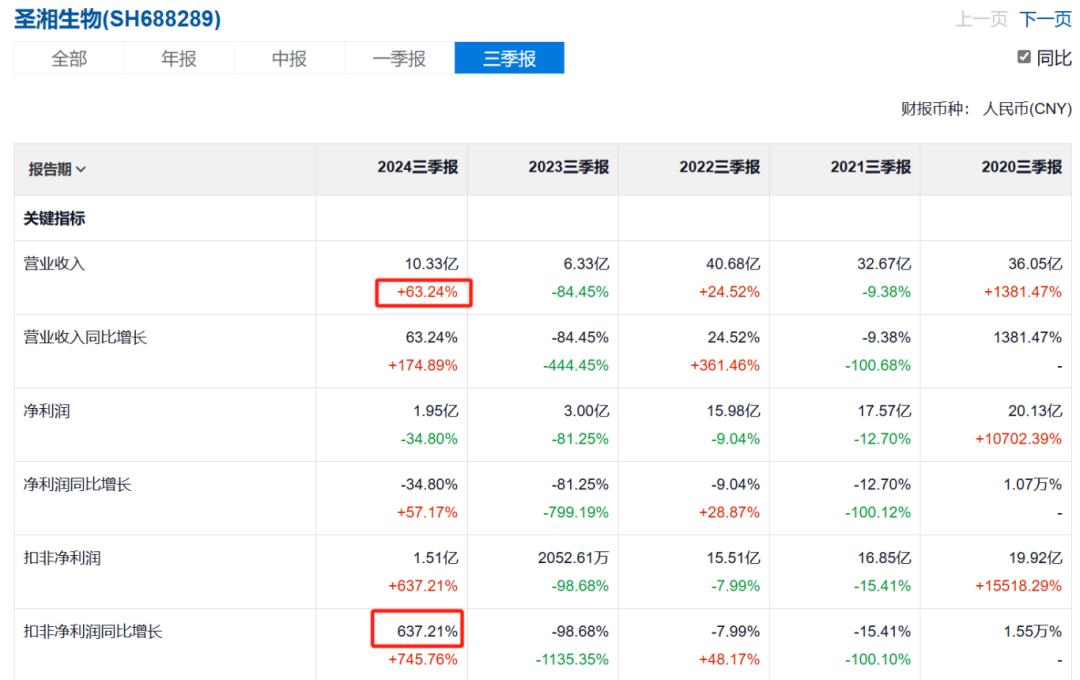

圣湘自己2024年业绩增长不错,三季报显示收入增长63%,尽管净利润下滑34.8%,但扣非净利润大幅增长637%,看来熬过了最难的2023了。(扣非净利润才更真实地反映企业经营盈利状况和核心业务的盈利能力)

根据圣湘自己的业绩表现,也能看出医疗行业这2年虽然触底反弹,但还是难熬。他们激励性的要求卖方2026年2027年实现每年50%的净利润增速,这个难度确实有点高,但是做不到也不扣钱,对于卖家来说,还是能松一口气。

3、本次收购足够便宜

假设卖家今年能如期实现净利润1亿元,那么此次收购的动态市盈率PE才8倍;假设连最低的7000万也实现不了,那么PE也低于10倍,而圣湘自己动态市盈率都45倍了(2025年1月12日数据),可以说圣湘这笔收的非常便宜,非常划算。看圣湘股价的时候同时注意到股息率3.54%,算是个中等大方、舍得分红的IVD公司哈~(毕竟IVD这两年的日子实在是太难熬了,所以这个分红率已经算中等偏上)

圣湘之前的投资与收购(资料来自网络,笔者就不再汇总了)

【超8亿元,圣湘生物又现大手笔收购!是否“赔本赚吆喝”?】

https://xueqiu.com/6620276709/320202924