发布者:IVD资讯

发布时间:2024-11-01

点击:438

来源:迈瑞医疗投资者关系纪要

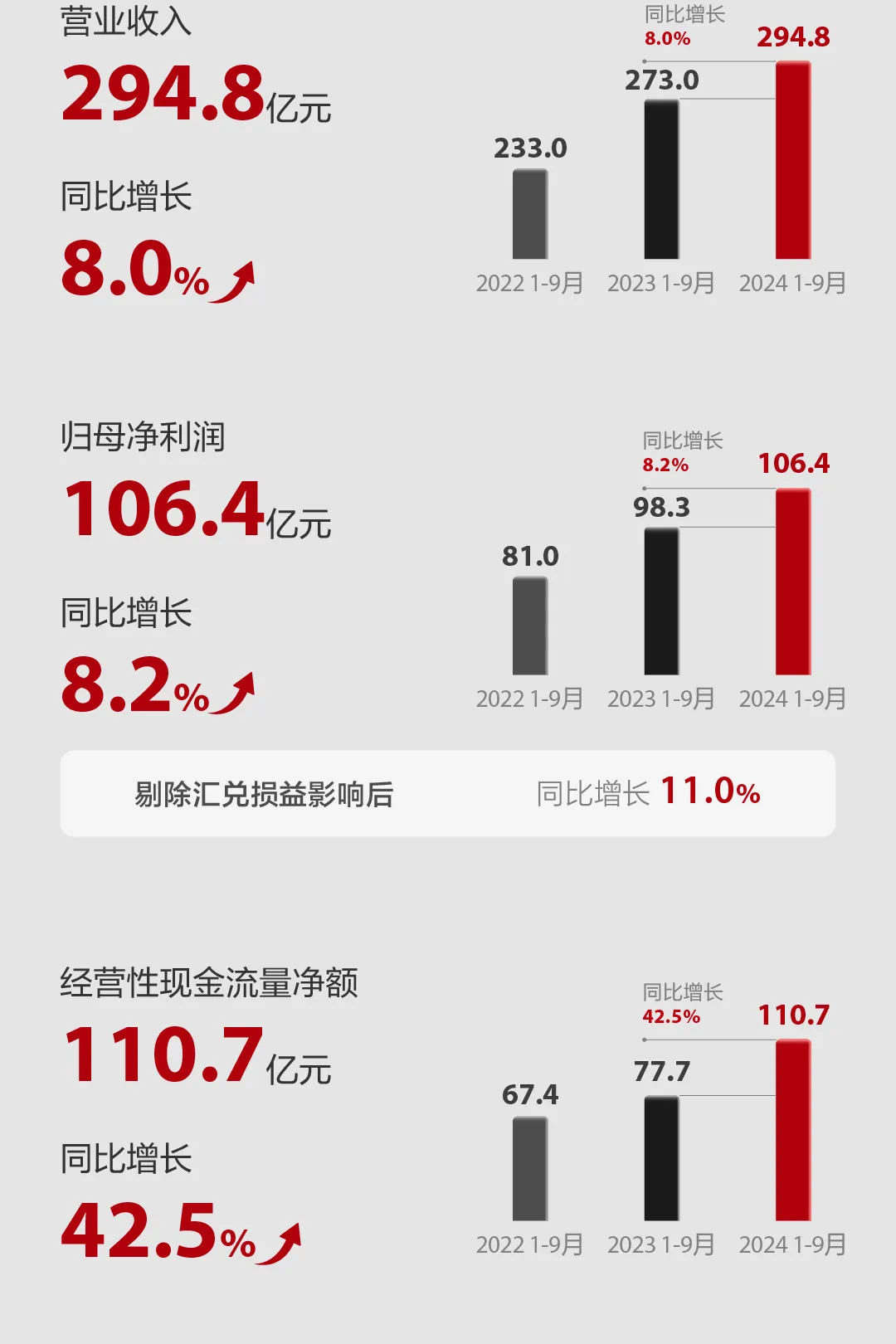

2024年前三季度,公司实现营业收入总额294.8亿元,较上年同期增长8.0%;前三季度归母净利润106.4亿元,同比增长8.2%。单三季度营业收入总额89.5亿元,较上年同期增长1.4%。单三季度归母净利润30.8亿元,同比下降9.3%。

可以显见的是,迈瑞的增速正在放缓。

10月30日,董事长李西廷,总经理、董事吴昊,董事会秘书李文楣,投资者关系团队钱宇浩、杨惠茹在业绩说明会上回答了相关问题。

问:从 2023 年下半年开始,公司营业收入的增速便从过去几年的20%下降至 10%左右,今年三季度收入增速进一步下降至1.4%,请问增速放缓的核心原因是什么?未来迈瑞是否还能回到快速增长的发展阶段?

答:从 2023 年下半年开始,多重外部因素直接使得国内市场面临着巨大的压力,其中包括医疗行业整顿导致医院采购延缓、地方专项债和财政资金不足导致医院建设推迟、以及非刚性医疗需求低迷等等,这也是增长放缓的核心原因。

迈瑞成立至今已经有 34 年,在这 34 年的时间里,公司也经历过一些低谷期,这其中主要是外部环境变化所导致,当然也有一定自身的原因,但每当迈瑞经历短暂时间的低谷期之后都会重新回到快速增长的轨道上。例如,在 2014-2015 年这两年的时间里,公司收入增速受到多重因素的影响,回落至个位数水平,但在随后的 2016-2022 年这七年时间里公司收入复合增速超过了 22%,增速恢复的核心原因之一便是从2016 年开始聚焦的主营业务逐渐开启了高端渗透。

我坚信迈瑞一定会再次克服重重困难险阻、并回到快速增长的发展阶段,给各位股东带来可持续的长期回报,信心主要来源于以下三点:一是医疗需求长期来看由技术进步和人口老龄化驱动的本质并没有发生改变,我国对医疗投入的重视程度仍然很高,市场将长期高质量增长;二是迈瑞的产品创新能力已经逐渐步入国际一流水平,独一无二的数智化解决方案能真正帮助医院提升诊疗能力和效率,同时实现医疗均质化和控费降本;三是迈瑞组织架构的成熟程度和迈瑞人经历行业变革时的应对能力早已今非昔比,我们有能力在任何环境下敏锐地捕捉外部市场机遇,获得比同业竞争对手更加优异的表现。

问:经历了这一系列的变革,请问公司认为中国医疗器械行业未来是否还能保持长期增长的趋势?以及行业未来的发展方向是什么?

答:不可否认的是,过去几十年中国医疗器械从零到发展成为全球第二大市场,这中间经历了一个长周期的高速发展阶段,迈瑞的成长深深受益于此。但需要强调的是,当前的外部环境不会改变行业的长期增长趋势,用一时的行业状况线性外推未来是不合理的。当前国内仍然面临着人均医疗资源匮乏、以及优质医疗资源分布不均的现状。正如我们国家对经济提出的要求,医疗器械行业同样也要进入到高质量发展的阶段。

公司认为行业未来仍会持续较快成长,因为这个行业成长的根本逻辑没有变化,那就是科技的进步,例如一种新药的发现必然催生出诊断的需求、一个新术式的出现也必然会带动新的治疗需求,而这背后拉动需求的是人们对于更快更早更精准的诊疗的永恒追求,大家都希望通过合理的成本获得更好的生活质量和更长的寿命,这与迈瑞的使命不谋而合。

因此,对迈瑞而言,未来成长的核心逻辑是加大研发创新,通过开发更高性能的试剂、成像更清晰的影像设备来尽早发现疾病,通过更精准易用的微创外科和介入器械让疾病在早期就能得到治愈,通过结合 AI 大模型的数智化解决方案提高医疗水平均质化的同时,帮助医院提质增效、控费降本,最终将优质的生命关怀尽可能地惠及到每个人。过去单纯依赖同质化竞争下的价格内卷、以及营销渠道拓展的厂家将不可避免地会被逐渐淘汰,无论是竞争格局还是采购的集中度未来都势必提升,引导行业真正朝着高质量的方向发展。

问:对于当前外部环境带来的挑战,请问迈瑞有哪些可以应对的措施?公司预计何时才能见到这一挑战的拐点?

答:根据众成医械的数据显示,今年 1-9 月国内医疗设备招标金额同比去年有很大幅度的下滑。虽然迈瑞的表现也不尽人意,但通过更大力度地推广“三瑞”数智化解决方案,显著提升了公司的市场份额和客户粘性,使得公司的表现远好于市场整体和主要竞争对手。

今年1-9 月,国内“瑞智联”生态系统新增装机医院接近 400 家,累计装机医院已经超过了1000家,并且大部分都是三级医院,“迈瑞智检”和“瑞影云++”的累计装机数量也分别超过了 400 家医院和 1.4 万套系统,数智化转型已经驶入快车道。在国内业务受阻的情况下,公司将更多的资源投入到国际市场,除了新增更多的人员编制以外,海外本地化平台建设的进度也在加快,目前已经启动和正在规划的海外生产基地所涉及的国家数量进一步增加至13 个。

虽然公司难以预测未来外部环境的变化,但从当前已经看到的事实来分析,理应相信明年国内市场将有所复苏。以医疗新基建项目为例,今年这块业务遭遇困难的核心原因是缺钱。通常情况下,医院新改扩建的资金主要有三块——医院自有资金、医疗专项债、以及财政补贴,其中财政补贴主要来自于地方政府。

首先,从医保支出和诊疗量的数据来看,医院的日常运营是正常的,1-7 月基本医疗保险统筹基金支出 13829 亿元,同比增长近15%,根据艾昆纬数据,上半年国内手术量增长超过2%,如果排除产科则增长8%。

其次,根据企业预警通数据,医疗专项债 1-9 月发行规模为1987亿元,同比下滑了 23%,但单 9 月发行规模为 449 亿元,同比增长67%,环比增长20%;地方专项债 1-9 月发行规模为 50069 亿元,同比增长不到4%,但单9 月发行规模为 11169 亿元,同比增长 70%,环比增长18%,所以9月份发债进度显著加快。

同时,在国务院 10 月 12 日举行的新闻发布会上,财政部明确提出了拟一次性增加较大规模债务限额,置换地方政府存量隐性债务,加大力度支持地方化解债务风险。截至三季度末,国内医疗新基建待执行商机仍然超过 230 亿元,随着专项债和财政资金的到位,预计明年医疗新基建带来的收入贡献将得到复苏。

问:国际市场三季度延续了上半年的快速增长趋势,请问这其中有哪些可圈可点的表现?

答:国际市场第三季度增长近 19%,其中发展中国家增长超过了20%,欧洲增长更是接近 30%,重点国家如法国、意大利、西班牙、巴西、墨西哥、印尼等均远超平均增速。国际市场持续的快速增长主要由以下三个亮点所驱动的:

(1)得益于生命信息与支持和医学影像产线、以及配套的数智化系统已经在技术创新上实现了全球一流水平,海外高端战略客户突破进展迅速,除美国以外的这类客户今年前三季度增长超过了60%。目前公司已经在英国、法国、意大利、西班牙等国家最顶尖的医院实现了装机,高端战略客户占国际收入的比重已经提升至 14%;

(2)国际 IVD 平台能力建设持续加速,截至目前,海外已经启动本地化生产的国家数量达到了 9 个,其中有 8 个涉及IVD 产品,另外IT系统、仓网布局、临床服务团队等各项能力建设所需要的投入还在不断加大,推动国际 IVD 业务全面向中大样本量客户转型。国际IVD 今年前三季度增长超过了 30%,IVD 占国际收入的比重已经提升至28%;

(3)随着产品逐渐齐全和成熟,同时公司也匹配对应的资源进行投入,动物医疗、微创外科、AED 等种子业务开始在国际市场放量。今年前三季度,国际微创外科、AED 增速均超过了 50%,国际动物医疗增速超过了30%,种子业务占国际收入的比重已经超过了 10%。以上三类业务在收入贡献上并无重叠,且这三类业务合计占公司国际收入的比重已经达到了 52%,预计未来长期都将成为国际市场的主要增长动力,推动国际业务占迈瑞整体收入的比重逐年提升。

问:请问国内医疗设备更新项目目前的进展情况如何,是否还能给今年的业绩带来一些贡献?

答:根据公司了解的情况,国家发改委已经审批通过了第一批的医疗设备更新项目,配套的超长期国债资金也已经下发给地方政府,同时一些省份已经发布了医疗设备更新项目的采购意向,个别省份近期也完成了采购需求调研和论证、并确定了采购方案,但尚未有省份发布招标公告,公司仍在密切关注项目的进展情况。公司早已完成了全公司的动员准备工作,营销、研发、生产制造等各个职能部门均为此做好了准备。但由于目前招标采购流程普遍耗时拉长,基于当前的项目进展情况,医疗设备更新项目预计难以对今年的业绩带来贡献。

需要强调的是,设备的采购需求并不会因为今年没有完成而导致明年减少或消失。从宏观层面来看,医院的门诊量和手术量仍在持续增长,专项债和地方财政的基本面在不断向好,医疗领域整顿步入常态化之后对医院招标采购的影响也在消退,公司认为明年国内医疗设备市场有望迎来复苏。为了进一步丰富数智化生态系统,提升设备+IT 解决方案的竞争力,公司还将于今年底发布针对重症医学科、基于 AI 大模型的重症决策辅助系统(即CIS),未来这套系统还会延伸至其他科室,帮助迈瑞持续扩大设备领域的领先优势。

问:请问如何展望公司明年的业绩增长目标,其中哪些区域或产线能表现突出?

答:首先,今年增长不及预期的主要是国内市场,国际市场虽然有个别区域因外部因素表现不佳,但因为收入分布足够均衡,不少区域超额完成了任务,因此国际市场今年的增长整体符合预期。

展望明年,国内市场的不利因素已经开始逐渐消退,甚至开始转变成有利因素,医院招标情况近期也有回暖的迹象,公司有足够的理由相信明年国内市场将迎来触底反弹。除了外部环境的改善,明年还有众多重磅新品有望开始发力,例如年底即将上市的妇产应用超高端超声Neuwa A20,去年底上市的全身应用超高端超声 Resona A20 今年已经取得了成功,上市第一年收入有望超 4 亿元,其他重磅新品还有 4K+3D+荧光硬镜系统、腔镜吻合器、15 项以上的全新化学发光试剂项目等等,这些都将为明年国内市场的复苏带来增量贡献。

国际市场虽然形势复杂,但公司为此已经做好了准备,加上明后两年启动的海外生产基地,公司将在海外 13 个国家进行本地化生产,这些生产基地未来也会逐步导入更多的产品。除了营销和生产本地化以外,公司还将在海外主要市场逐步建立起一套完整的职能体系,类似于国内的布局,研发工程师将深入海外一线、了解客户需求,做出解决海外客户临床痛点的爆款产品,并建立起完善、及时的售后和临床服务团队,以此加速海外高端战略客户的突破。从业务上来看,明年 IVD 依旧将在三大产线的增速上领跑,其中化学发光将持续发力,微创外科、动物医疗、心血管等种子业务将有望维持高速增长的趋势。

问:中国 IVD 业务的增速三季度出现了放缓,按理来说这部分业务不受设备更新的影响,请问放缓的原因是什么?如何展望这部分业务长期的增长预期?

答:虽然国内门诊量、手术量等诊疗活动今年仍在持续增长,但呈现出了结构性分化,其中刚性医疗需求量仍在持续增长,这部分需求量主要集中在头部大型三级医院,但非刚性医疗需求量却相对低迷,以上现象从一些非刚需耗材产品的使用量情况也可以看出,使得非头部三级医院和广大的二级医院面临更大的经营压力。由于除血球以外的IVD 产品技术尚未达到全球一流水平,因此公司的 IVD 收入主要集中在非头部三级医院和二级医院,并且DRG 对这些医院的影响程度也明显大于头部三级医院,这些都对IVD业务的增长带来了一定的挑战。针对这些挑战公司已经制定了一些应对策略:

(1)得益于化学发光、生化、凝血等产品竞争力的提升和项目数量的完善,同时迈瑞在研发上的优势也能有效帮助临床专家实现科研攻关,已经逐渐开始了头部大型三级医院的突破。TLA 流水线全年有望实现150条以上的装机,化学发光市场市占率将再超一名进口品牌、实现全国第三;

(2)为了应对好 DRG 落地带来的影响,通过多项举措有效帮助医院实现控费降本。例如,设立区域检验中心来实现检验结果互认,通过安装“迈瑞智检”IT 方案帮助医院提升检验质控水平的同时减少试剂浪费等等,让医生回归到专注诊疗这件事情上。虽然短期受到了一些影响,但公司相信国内检测量因人口老龄化而长期增长的逻辑没有发生任何变化,再加上行业竞争格局还在持续优化,IVD业务在国内的平均市占率也才 15%左右,因此国内IVD 长期都有望维持快速增长的趋势。而且公司对海外市场投入上格外重视,IVD增速长期都将在三大产线中领跑。

问:公司刚刚提到了年底将上市基于 AI 大模型的重症决策辅助系统,请问这款产品有哪些亮点?

答:迈瑞新一代“瑞智”重症决策辅助系统旨在打破传统CIS(临床信息系统)作为单纯记录工具的属性,打造一个医疗、护理、管理、科研一体化的协同平台,公司认为这套系统对于医疗工具使用者来说,第一次实现了从功能机向智能机的跨越。基于迈瑞强大的硬件设备互联和高质量数据互通,叠加人工智能算法与 GPT 的赋能,“瑞智”系统将成为每一位ICU医护人员不可或缺的智能助理。通过文字、语言的互动,“瑞智”系统可以实现连续动态病情监测、灵活规范集束化诊疗以及自动输出准确病历等功能,用技术创新解决临床痛点,为医院诊疗和管理创造价值。例如在监测方面,“瑞智”系统可以作为“医疗哨兵”,24小时不间断的在后台监控患者病情发展,提醒医生关键病情的变化,保证患者病情状态的及时监测,有效帮助医生调整干预手段。

举个更具体的例子,在连续肾脏替代治疗(CRRT)脱水治疗时,医生需注意钠离子的下降速度,因为钠离子下降过快会导致患者神经系统问题,但是钠离子不是检验危急值,如果医生不特别关注便会忽略前期钠离子下降速度与CRRT 脱水的速率关系导致患者面临生命危险。通过“瑞智”系统的人工智能算法后台实时监护,将及时有效地发现钠离子变化与 CRRT 脱水的关系并做出预警,提示医生需关注到病人钠离子下降过快以便快速做出调整,大大降低患者的死亡率。

“瑞智”系统另一个令医护人员兴奋的智能辅助功能,就是自动撰写并准确输出病历。传统工作场景下,每位医生每天至少花费2-3 小时手动填写交班记录,穿梭于不同病房和病床之间寻找和补充数据,且繁重的手动记录工作还会增加错误的概率。而“瑞智”系统通过硬件的设备联通、软件的智能算法以及 GPT 的加持,不仅能够实现自动输出病程记录,减少数据错漏,节省至少 50%的撰写时间,同时帮助医生提取关键数据,描述病情变化,发现重点问题,提供辅助治疗建议,大幅提升诊疗质量和效率。

目前,“瑞智”重症决策辅助系统已在上海、浙江、广西等地的顶级医院上线了部分功能,并获得了积极的客户反馈。但即使如此,临床仍然有大量的需求未被满足,迈瑞将坚持发挥软硬件结合的独特优势,加快技术迭代,针对临床场景开发更多模块和功能,真正成为临床医生必不可少的助手。相信在不远的将来,类似 AI 智能驾驶、AI 智能家居、AI 智能文书等改善人们工作与生活质量的 AI 助手也一定会在医疗领域诞生,而迈瑞将成为推动这场医疗数智化变革浪潮的先行者和领导者。

问:今年三季度利润有所下滑,请问核心原因是什么?

答:造成第三季度利润下滑的原因主要是该季度研发和销售费用分别增长了 24.3%和 17.8%,同时利息收入下降了近50%所致。除了薪酬费用增长以外,研发和销售费用增长的主要原因是收购惠泰过程中评估出来的客户关系和非专利技术这两项无形资产根据会计准则的要求进行了摊销。利息收入下降主要是因为人民币存款利率下降,以及中期分红和收购惠泰导致现金余额减少所致。但即便如此,第三季度利润率仍然有34.36%,高于去年全年 33.16%的水平,利润率有望长期保持较高水平。

长期来看,因为收入结构中高端客户的占比仍然有很大的提升空间,尤其是海外高端战略客户的突破才刚刚起步,并且国内市场经历过一轮行业洗牌后的竞争格局将更加优化,价格压力整体可控。

问:三季度的毛利率明显低于平均水平,请问毛利率下降的原因是什么?

答:2024 年第三季度毛利率为 61.69%,而前两个季度毛利率均为66%左右,毛利率环比下降的原因是企业会计准则发生了变化。根据8月底财政部发布的《企业会计准则解释第 18 号》,要求原本记在销售费用里的产品保修费重分类到了营业成本中,同时要求企业进行追溯调整。因此通过倒算的方式得出的第三季度营业成本里包括了今年1-9 月份的产品保修费,这部分影响了第三季度毛利率约 5.48pct,若剔除这部分的影响,第三季度毛利率水平略有提升。